L'Allocation DEGIRO, Un Moyen Simple Et Rapide Pour Se Gorger d'Actions, Mais À Utiliser Avec Précaution

L'allocation DEGIRO constitue un moyen simple pour acheter beaucoup d'actions d'un seul coup sans devoir contracter un prêt personnel. Explications.

L'allocation DEGIRO est un moyen simple d'acheter beaucoup d'actions en une fois sans devoir contracter un prêt personnel. Elle permet de créer un levier assez conséquent au sein de votre portefeuille d'actions.

Concrètement, sur DEGIRO, il est possible d'acheter des actions sans posséder de liquidités, c'est-à-dire en descendant en négatif. C'est ce que j'expliquais dans cet article.

Cela vous coûte 4% d'intérêts annuels et c'est une pratique que je vous déconseille, sauf pour éventuellement saisir une opportunité au moment où elle se présente, mais à condition de pouvoir ensuite réapprovisionner son compte en liquidités dans la foulée.

L'allocation DEGIRO

Parallèlement à cela, il existe l'allocation DEGIRO. Il s'agit d'un dispositif qui vous permet en quelque sorte d'emprunter des liquidités directement au courtier à un taux annuel de 3%. C'est un peu plus intéressant...

Comment l'activer?

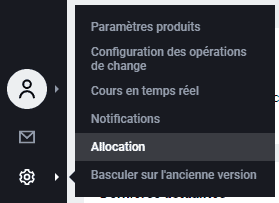

Activer l'allocation DEGIRO est très simple : loggez-vous à la plateforme, puis cliquez sur la roue dentelée des "paramètres", puis sur "Allocation".

Il ne vous reste plus alors qu'à cliquer sur le bouton "ajouter une allocation" et à choisir le montant que vous voulez (voir photo d'écran ci-contre ou ci-dessous).

Attention : dès que l'allocation est crée, vous êtes immédiatement redevable de l'intérêt de 3% envers le courtier, même si vous ne l'utilisez pas.

Ne créez donc jamais d'allocation avant d'être sûr et certain de vouloir passer à l'achat sur un ou plusieurs titres.

Lire aussi : Courtier DEGIRO : Mon Avis Après 6 Ans d’Utilisation

Un exemple d'achat avec l'allocation

Imaginons qu'il y a quelques jours, vous étiez arrivé à la conclusion, après analyse, que l'action British American Tobacco (BTI) était très bon marché à 33$ et que vous vous étiez mis en tête d'en acheter un gros paquet.

Votre théorie étant qu'à ce cours, le dividende de presque 9% brut, soit 6,3% après déduction de la taxe belge ou française de 30%, couvrait largement les intérêts de l'allocation DEGIRO. Pour rappel, le Royaume-Uni, où se situe le siège de BTI, n'impose pas les dividendes.

En effet, avec un dividende de 6,3% opposé à des frais de 3% par an, il suffit d'un simple calcul (6,3% - 3%) pour se rendre compte qu'il reste 3,30% dans la poche, année après année.

Et c'est conseillé ou non?

Passer ses liquidités en territoire négatif n'est jamais très conseillé dans une gestion saine de portefeuille boursier.

Ne le faites que si vous avez énormément d'expérience et que vous êtes certain que :

- L'action choisie ne diminuera pas son dividende.

- Le cours de cette action a selon vous atteint son prix plancher au moment de l'achat, ce qui est excessivement difficile à prévoir, pour ne pas dire impossible.

Quoiqu'il en soit, votre décision doit être mûrement réfléchie et ne pas être prise à la légère.

Conclusion

L'allocation DEGIRO est un moyen de créer un levier sur vos investissements sans devoir passer par un crédit personnel à la banque, avec toutes les tracasseries administratives que cela implique.

Toutefois, ne l'utilisez pas si vous débutez en bourse. Utilisez-la si vous savez exactement ce que vous faites, et uniquement dans des cas bien précis. Il ne faudra pas vous étonner si cette méthode vous occasionne des pertes.

Vous êtes prévenus... :)

Attention : tout investissement comporte des risques de pertes.

Avertissement : Cette analyse est une indication, et aucunement un conseil d'achat. Par conséquent, l’auteur ne pourra être tenu responsable en cas de pertes sur le(s) produit(s) concerné(s). Tout investissement comporte des risques de pertes. Pour plus d’infos, voyez nos mentions légales.

Si vous ne voulez rater aucun nouvel article, abonnez-vous à ma newsletter ci-dessous, likez ma page Facebook et suivez-moi sur Threads.