Ablynx : Analyse Et Avis Sur La Biotech

S'il est une biotech belge qui n’a pas raté son entrée dans 2018, c'est bien Ablynx ! Le titre a défrayé la chronique financière ces dernières semaines. La cause principale de ce mouvement : une OPA du danois Novo Nordisk. Le prix proposé s’élevait à 2,6 milliards d’euros. Cette information a fait bondir le cours de l’action de 75% début janvier.

Mais c’est ici que les péripéties commencent. La biotech belge a refusé la proposition puis a vu son Président démissionner dans les heures qui ont suivi l’annonce officielle. Depuis, la spéculation va bon train : on évoque d’autres candidats-acquéreurs, et l’espoir subsiste d’obtenir un prix (encore) plus élevé.

Cette offre plaçait l’action à un prix de rachat de 30,5 EUR.

Ablynx avait peut-être trouvé quelques raisons de se monter plus gourmande : fin décembre, le fonds Marshall Wace avait placé l’objectif du cours au-delà des 46 euros et acquérait au passage 3% du capital de la biotech.

Marshall Wace évaluait alors l'action Ablynx à près de 47 euros.

La suite ? Des actionnaires historiques ont renforcé leurs positions au sein du groupe. Depuis, faute d’évolution dans ce feuilleton, l’action Ablynx s’est quelque peu tassée. Mais on n’en restera sans doute pas là : ou une offre supérieure apparaîtra, ou les candidats se décourageront. A court-terme, le cours y sera sensible, n’en doutons pas.

En réalité, ce qui intéressait tout particulièrement Novo Nordisk, c’est indubitablement le « capla », cette molécule permettant de guérir d’une leucémie rare depuis des anticorps du lama.

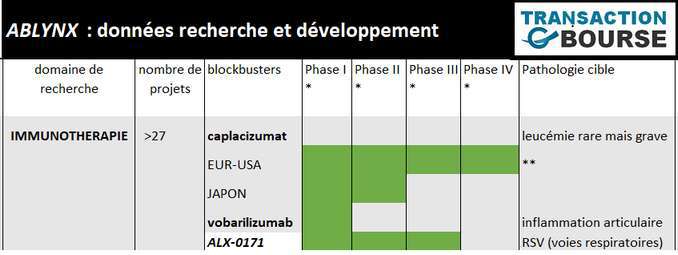

En effet, Ablynx, c’est avant tout une biotech centrée sur l’immunothérapie. En dehors du caplacizumab, la société possède un important pipeline de produits (plus de 27) et coopère avec de grosses « pharmas » : Merck, Sanofi (depuis 2017), Toisho (Japon), pour ne citer que les plus importantes.

Parmi les produits-phares, plusieurs sont dans un état d’avancement qui, à eux seuls, confèrent à la biotech une grande crédibilité scientifique internationale. Le capla est déjà commercialisé en Europe et aux Etats-Unis et attend la validation au Japon. Et même s’il s’agit de guérir une maladie rare (mais grave), Ablynx est le pionnier incontestable de la recherche. Suite aux études cliniques en cours, il est déjà acquis que l’état de santé de TOUS les malades atteints a progressé grâce au traitement. Plus de 70% des patients sont guéris.

Il s’agit là d’une réalisation prometteuse pour la biotech gantoise.

La spécialisation d'Ablynx

Comme nous le disions plus haut, la biotech est spécialisée dans l’immunothérapie, avec plus de 27 projets en cours. Voici les plus importants :

- un produit phare : le caplacizumat (« capla »), issu d'anticorps du lama pour soigner une leucémie rare mais grave (commercialisé en Europe et aux Etats-Unis, en voie de validation au Japon)

- un blockbuster : le vobarilizumab, ciblé sur les patients atteints de rhumatisme chronique et dégénératif (médicament qui est au stade II de développement actuellement).

Les points forts

- Le pipeline : Comme nous venons de le stipuler, Ablynx dispose d’un pipeline étendu. C’est un avantage non-négligeable, qui permet d’entrevoir l’avenir avec sérénité au cas où l’un ou l’autre produit venait à ne pas tenir toutes ses promesses.

- En dehors du capla, d’autres produits sont en bonne voie de validation. C’est le cas du vobarilizumab. Cette molécule s’est révélée particulièrement prometteuse pour le traitement de l’arthrite rhumatoïde, maladie auto-immune, avec un potentiel de 60% de guérisons supplémentaires en comparaison avec l’ancien traitement de référence.

On citera encore le ALX-0171, efficace contre le RSV, ce virus agissant au niveau des voies respiratoires, particulièrement répandu et grave chez les jeunes enfants. Ce traitement est actuellement en phase III.

- Les partenariats avec des pharmas reconnues, qui confèrent à la société une crédibilité scientifique internationale majeure. Des firmes comme Sanofi, Merck ou encore la japonaise Taisho attestent de cette crédibilité. Des échanges scientifiques. Des collaborations réciproques, mais aussi des apports financiers sont au rendez-vous.

Les points faibles

- La volatilité du titre, liée à l’incertitude. Particulièrement dans ce secteur, chaque phase de tests d’un processus de validation provoque des réactions parfois disproportionnées.

Dans le cas d’Ablynx, une OPA fait toujours l’objet de spéculations. Mais l’analyse scientifique pour ce secteur intervient souvent de façon secondaire dans les décisions des investisseurs. Le refus d’une offre de rachat suivi de la démission d’un président ne sont pas anodins.

Ces faits peuvent décourager d’autres acquéreurs, qui connaissent désormais les exigences du groupe. Néanmoins, pour Ablynx, on peut parler d’une réelle solidité. Cela n’empêche pas les plongeons ou envolées spectaculaires. Les résultats scientifiques et financiers auront sans doute le dernier mot, et à moyen terme au moins.

En 2016, Le rapport mi- annuel présentait un chiffre d’affaires en déficit par rapport à 2015 et un bilan dans le rouge. Même si les motifs étaient des apports financiers en cours mais non-réalisés alors, ceci illustre la difficulté pour une biotech d’éviter une volatilité forte et une très grande sensibilité des investisseurs aux rumeurs, avis de brokers ou des rapports annuels présentés de façon incomplète.

- L'action est chère. Depuis sa récente envolée, l’action est devenue chère. Pour plusieurs des analystes qui suivent le titre, le rapport coûts/bénéfices d’Ablynx est actuellement négatif.

Et, pour finir, cette anecdote : fin 2015, un consensus d’analystes avait placé Ablynx comme l’action belge la plus prometteuse pour l’année suivante. Un an plus tard, la biotech, pourtant à la pointe et internationalement reconnue, n’avait malheureusement pas tenu toutes ses promesses...

Conclusion

Selon nous, même parmi un secteur volatile et incertain, Ablynx semble disposer d’atouts majeurs pour affronter l’avenir. Si nous devions investir dans ce titre, ce serait après un recul suffisant face aux incertitudes actuelles, et pour un moyen ou long terme.

Actualisation au 29 janvier 2018, OPA de Sanofi !

Eh oui, la surprise est venue de Sanofi ! Alors qu'il se trouvait déjà parmi les collaborateurs scientifiques et financiers actifs d’Ablynx, le groupe français vient de déposer une offre à 45€/action (3,9 milliards d'euros au total).

C’est beaucoup plus élevé que la précédente proposition de Novo Nordisk (30,50€), lequel aurait depuis jeté l’éponge.

Après une suspension à l’ouverture ce matin, le titre a une nouvelle fois progressé de 20%.

Ceci confirme notre analyse : Ablynx pouvait voir venir : l’offre de Sanofi est en effet proche de l’objectif de cours fixé à plus de 46€ par Marshall Wace ces dernières semaines.

Mais, paradoxalement, ce nouvel happening modifie quelque peu notre avis conclusif : maintenant que la valorisation espérée par Ablynx semble atteinte, l’achat à court terme ne se justifie plus selon nous.

L’investisseur devra donc rester attentif à l’actualité d’Ablynx durant l’intervalle entre l’offre actuelle et sa probable finalisation.

Ablynx, les données « fixes »

ISIN : BE0003877942

Site : http://www.ablynx.com/ (en anglais et néerlandais)

Cotations : Euronext BXL, Nasdaq et bourses allemandes

Avertissement : Les informations contenues dans cette analyse ne sont pas des conseils d'achat. Par conséquent, l’auteur ne pourra être tenu responsable en cas de pertes sur le(s) produit(s) concerné(s). Tout investissement comporte des risques de pertes. Pour plus d’infos, voyez nos mentions légales.

Si vous ne voulez rater aucun nouvel article, abonnez-vous à ma newsletter ci-dessous, likez ma page Facebook et suivez-moi sur Threads.