Comment Devenir Rentier Et Prendre Sa Retraite Avant La Trentaine En 5 Étapes

Vous voudriez devenir rentier le plus vite possible mais vous ne savez pas comment faire? Cet article est fait pour vous !

Vous voudriez devenir rentier le plus vite possible pour être libre financièrement mais vous ne savez pas comment procéder? Ô Joie, cet article est fait pour vous !

Vous en avez marre de faire un boulot alimentaire inintéressant ou de devoir vous lever à heure fixe tous les matins? Ou vous voudriez tout simplement avoir du temps libre pour développer vos projets?

Voyons comment sortir de ce train-train quotidien le plus rapidement possible. Mais attention, cela vous demandera des efforts, notamment en matière de frugalité et de capacité à différer vos besoins de gratification. Pour rappel, la gratification immédiate est le fait d'éprouver le besoin irrépressible d'acheter des objets non-nécessaires, comme un téléphone ou une nouvelle voiture, pour se sentir exister socialement.

5 points pour devenir rentier très vite

Voici la liste des étapes pour devenir rentier et prendre sa retraite très rapidement :

- Un haut revenu, ou mieux, plusieurs sources de revenus moyens ;

- Un taux d'épargne très élevé de ces revenus ;

- Un ou une conjointe qui a le même but que vous ;

- Ne pas ressentir le besoin de gratification immédiate ;

- Une compréhension correcte de la bourse et des intérêts composés.

J'ai mis l'un des points le plus importants en gras : un taux d'épargne élevé. Idéalement, de 50 à 75% de vos revenus. C'est lui qui fera la différence entre le fait que vous prendrez votre retraite très tôt ou que vous travaillerez jusque l'âge légal de la pension. Vous pouvez jeter un oeil à cet article pour obtenir des astuces qui augmenteront votre taux d'épargne sans avoir un salaire plus élevé.

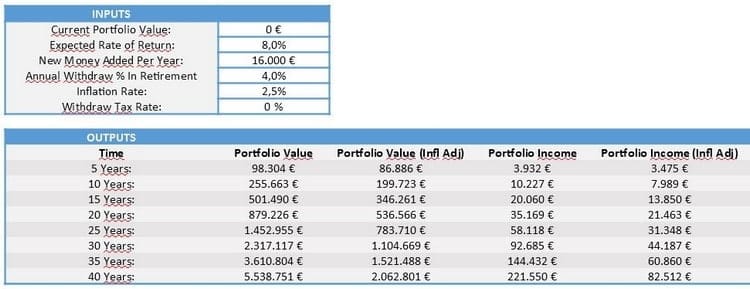

Je pars de zéro : scénario frugal

Partons du principe que vous commencez à travailler à 20 ans avec un salaire moyen de 20.000€ par an. Comme vous vivez encore chez vos parents, vous parvenez à épargner 80% de vos revenus, soit 16.000€ par an. Cela ne vous laisse donc que 333€ par mois à dépenser comme vous l'entendez. C'est peu, mais n'oubliez pas que vous n'avez ni loyer, ni factures à payer.

Dans la simulation ci-dessous, je pars du taux annuel historique moyen de l'indice boursier américain S&P 500, soit 8%, et un taux d'inflation de 2,5%.

On peut constater qu'il vous faudra quand-même 15 ans pour arriver à un peu plus de 500.000€. On peut raisonnablement considérer que c'est la somme minimale pour devenir rentier, car elle vous retourne 20.000€ par an, soit 1.666€ par mois si vos dividendes vous rapportent 4%.

Lire aussi : 3 Astuces Pour Quitter La Course Des Rats

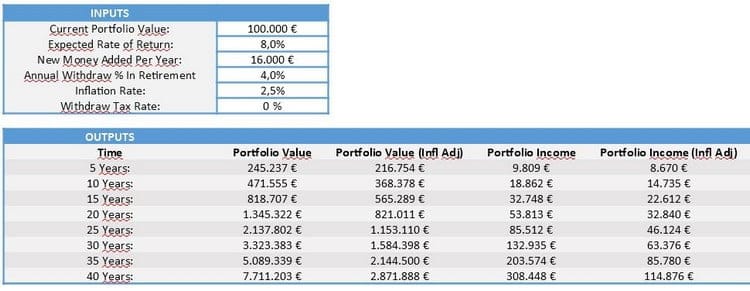

Je pars d'un portefeuille de 100k€

Dans la même situation mais dans le cas où vous auriez la chance de partir d'un portefeuille déjà existant d'une valeur de 100.000€ (héritage, parents généreux ou achat de Dogecoin suivi d'un tweet d'Elon Musk), on constate qu'on gagne 5 ans sur le timing et qu'on peut prendre sa retraite en à peine 10 ans.

Vous aurez en effet collecté environ 471.000€ au terme de cette période, ce qui vous permettra de dépenser 1.570€ de dividendes tous les mois sans entamer votre capital.

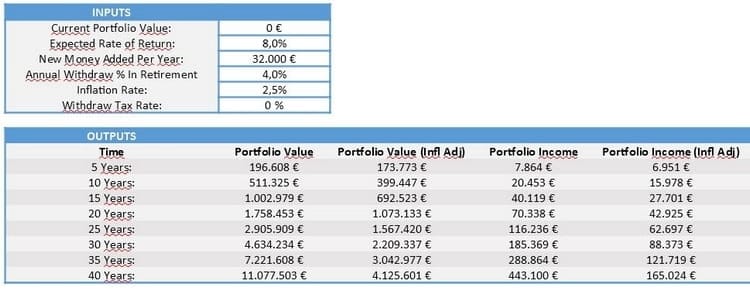

Je pars de zéro, mais je gagne plus et j'épargne plus

Mais quant est-il si je n'ai aucun apport financier initial mais que j'ai décroché un super job qui me rapporte le double de la première situation, soit 40.000€ par an (3.333€ par mois) et que j'épargne toujours 80% de mes revenus?

Dans ce cas, on dépasse le seuil des 500.000€ en 10 ans également. Mais ce qui est intéressant ici, c'est qu'ensuite, le capital augmente beaucoup plus vite que dans les deux autres simulations sous l'effet des intérêts composés. Du moins si l'on continue à travailler et qu'on fait donc une croix sur le fait de devenir rentier avant 30 ans...

Lire aussi : Le Meilleur Investissement Pour Un Particulier Est l’Achat Régulier d’Un ETF Selon Warren Buffett

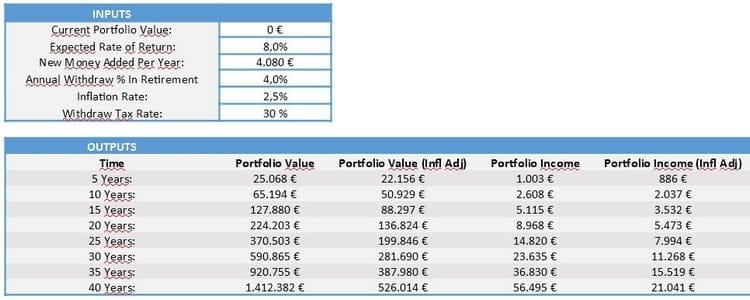

Scénario plus réaliste : je pars de zéro et j'épargne 20%

Vous partez de zéro et gagnez un salaire de 1700€ et vous parvenez à épargner 20% de ces revenus, soit 340€ par mois.

Dans ce cas, ce sera plus long puisqu'il vous faudra entre 25 et 30 ans pour atteindre les 500.000€. Dans ce scénario, on parlera donc plus d'améliorer sa retraite que de devenir indépendant financièrement rapidement.

Et comment j'épargne, concrètement?

Pour devenir rentier rapidement, vous devez obtenir un rendement élevé sur votre épargne. Et pour obtenir un taux annuel de 8% ou plus, les actions sont l'unique possibilité qui s'offre à vous. La majorité des autres classes d'actifs, comme l'immobilier, les obligations ou les métaux précieux retournent moins de 8%.

Mais quand on débute, il n'est pas facile de bien choisir ses actions, sans se tromper. On peut donc se tourner vers le Lazy Investing, aussi appelé gestion passive. N'hésitez pas à lire notre article complet sur le sujet.

La gestion passive consiste à acheter un ou plusieurs trackers différents chaque mois, que le marché soit haussier ou baissier. On peut par exemple acheter un tracker qui réplique le S&P 500 Equal Weight ou un tracker qui réplique les actions du monde entier. On continue ensuite à capitaliser le maximum qu'on peut épargner chaque mois, sans jamais vendre ses ETFs.

Au bout de plusieurs années, l'effet boule de neige des intérêts composés jouera son rôle. Vos avoirs grossiront de plus en plus vite et... à vous l'indépendance financière !

Avertissement : Les informations contenues dans cet article "comment devenir rentier" sont pas des conseils d'achat. Par conséquent, l’auteur ne pourra être tenu responsable en cas de pertes sur le(s) produit(s) concerné(s). Tout investissement comporte des risques de pertes. Pour plus d’infos, voyez nos mentions légales.

Si vous ne voulez rater aucun nouvel article, abonnez-vous à ma newsletter ci-dessous, likez ma page Facebook et suivez-moi sur Threads.