Le Portefeuille All Wheater de Ray Dalio Pour Se Hedger Dans Toutes Les Conditions

Le Portefeuille All Wheater de Ray Dalio est une méthode d'investissement qui s'adapte à toutes les conditions de marché, même les plus médiocres.

Le Portefeuille All Wheater est une méthode d'investissement mise sur pied par Ray Dalio en 1990. Lui-même la surnomme un peu pompeusement "le Saint Graal de l'investissement". Voyons comment elle fonctionne.

En tant que Partenaire d'Amazon, je suis rémunéré(e) pour les achats éligibles. Cela ne change rien pour vous mais permet de soutenir la gratuité de ce blog.

Le portefeuille All Wheater de Ray Dalio

Le portefeuille All Wheater est un portefeuille boursier composé de plusieurs actifs décorrélés. Il se couvrent donc mutuellement pendant toutes les conditions de marché imaginables, y compris les plus médiocres. C'est d'ailleurs de là que vient son nom, All Wheater, qu'on pourrait traduire par "toutes saisons" en français.

Dans son très bon livre Les principes du succès, Ray Dalio explique avoir inventé ce type de portfolio après s'être rendu compte que le portefeuille d'un gestionnaire qui posséderait un millier d'actions, si elles étaient corrélées entres elles à 60%, n'offrait pas beaucoup plus de diversification que s'il n'en avait possédé que cinq.

Lire aussi : Faut-il Diversifier Son Portefeuille Boursier Ou Plutôt Le Concentrer Sur 1 à 5 Titres?

Il en a déduit que posséder plusieurs flux de rendement de qualité, non-corrélés et savoir comment les combiner, est plus efficace que d'être capable de choisir les bons. Bridgewater Associates, le fonds de Ray Dalio, a ainsi été capable de dépasser les rendements de ses concurrents tout en prenant moins de risques pendant les années qui ont suivi le lancement du portefeuille All Wheater.

Ce qui influence les actifs

Ray Dalio affirme que les 4 facteurs économiques suivants affectent la valeur des actifs dans un sens ou dans l'autre :

- L'inflation

- La déflation

- La croissance économique

- La décroissance économique

Partant de ce principe, il s'attend à voir 4 "saisons" dans l'économie :

- Une inflation plus forte qu'attendue

- Une inflation plus faible qu'attendue

- Une croissance économique plus forte qu'attendue

- Une croissance économique plus faible qu'attendue

Le portefeuille de Ray Dalio, All Wheater, a donc été conçu pour performer au cours de n'importe laquelle de ces "saisons" de marché.

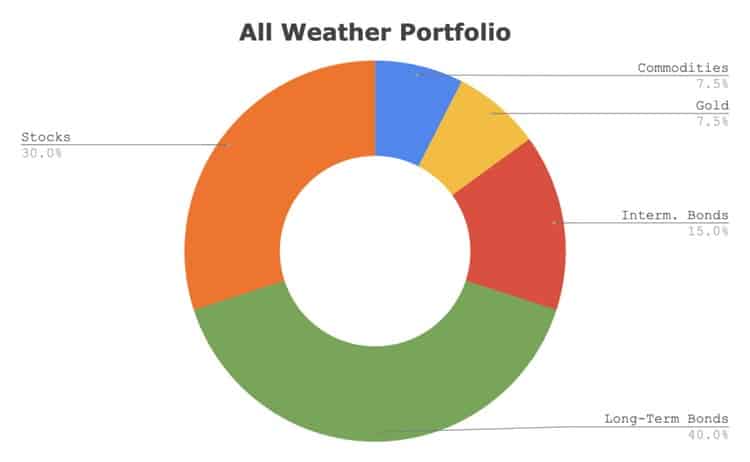

L'allocation des actifs du portefeuille All Wheater

A l'origine, le portefeuille All Wheater était constitué de 25% d'actions, 25% d'obligations, 25% d'or et 25% de cash. Depuis, Ray Dalio a revu sa position en affirmant que le cash était la pire classe d'actifs imaginable puisqu'il se dévalue à une vitesse vertigineuse. Saviez-vous d'ailleurs qu'au cours des cent dernières années, le dollar a perdu plus de 98% de sa valeur par rapport à l'or ?

Cash is trash.

Ray Dalio

Il a donc rééquilibré l'allocation des actifs du portefeuille All Wheater, qui s'établit dorénavant comme suit :

- 30% d'actions américaines

- 40% d'obligations d'état US à long terme

- 15% d'obligations d'état US à moyen terme

- 7,5% de matières premières diversifiées

- 7,5% d'or

Lire aussi : Les 10 Meilleures Actions à Acheter Pendant La Pandémie, Selon Ray Dalio

La reconstitution du portefeuille

Adapter le portefeuille de Ray Dalio avec des trackers disponibles en Europe est un vrai challenge. Si on tentait de le reconstituer exactement le portefeuille All Wheater d'origine, mais avec des trackers UCITS, c'est-à-dire disponibles pour les investisseurs européens, cela pourrait donner par exemple donner quelque chose comme ceci :

Attention : ce portefeuille n'est donné qu'à titre indicatif et ne constitue pas un conseil ni une recommandation d'investissement.

- 30% iShares Core S&P 500 (IE00B5BMR087)

- 40% iShares USD Treasury Bond 20+yr (IE00BSKRJZ44)

- 15% iShares USD Treasury Bond 7-10yr (IE00B1FZS798)

- 7,5% iShares Diversified Commodity (IE00BDFL4P12)

- 7,5% Xetra-Gold (DE000A0S9GB0)

Attention aux trackers synthétiques sur les matières premières, ici le iShares Diversified Commodity, qui peuvent souffrir de l'inconvénient du contango, que j'explique dans cet article.

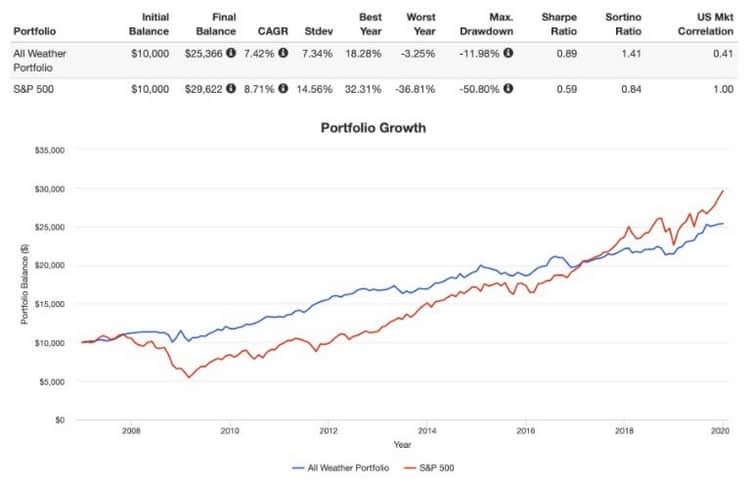

Le portefeuille de Ray Dalio contre le S&P 500

Grâce à un backtest, on peut s'apercevoir que le portefeuille All Wheater a plutôt bien performé face au S&P 500 de 2007 jusqu'en 2017, année où il a été dépassé par l'envolée des grosses actions technologiques américaines, les FAANG.

Mais... regardez encore, surtout les colonnes Worst year (pire année) et Max drawdown (baisse maximale). Dans son année la moins bonne, le portefeuille All Wheater n'a perdu que 3,25%, contre 36,81% pour le S&P 500. Le Drawdown maximal, quant à lui, s'est élevé à -11,98% pour le portefeuille de Ray Dalio, pour -50,80% pour le S&P 500.

On peut donc constater que, sur les 11 dernières années, même si le portefeuille All Wheater a fait 1,29% moins bien que le S&P 500 en croissance annuelle composée, il a surtout subi une volatilité trois fois moins forte. Il pourrait donc constituer une stratégie convenable pour les investisseurs qui souffrent d'une aversion à la perte très prononcée.

Lire aussi : Tracker S&P 500 Equal Weight : Pourquoi Il Vaut Mieux Investir Sur Cette Version

Et si on le basait plutôt sur l'Europe?

Pour une cohérence des devises, on pourrait aussi s'amuser à reconstituer le portefeuille de Ray Dalio en version Européenne. Cela pourrait ressembler à quelque chose comme ça :

- 30% iShares Core MSCI Europe (IE00B4K48X80)

- 40% iShares Core Euro Government Bond (IE00B4WXJJ64)

- 15% iShares USD Corporate Bond ESG EUR Hedged (IE00BH4G7D40)

- 7,5% iShares Diversified Commodity (IE00BDFL4P12)

- 7,5% Xetra-Gold (DE000A0S9GB0)

Si vous avez déjà reproduit vous-même ce type de portefeuille, n'hésitez pas à nous transmettre vos idées dans les commentaires ! Et pour terminer, voilà une petite présentation en vidéo sur le sujet :

Avertissement : Les informations contenues dans cette analyse ne sont pas des conseils d'achat. Par conséquent, l’auteur ne pourra être tenu responsable en cas de pertes sur le(s) produit(s) concerné(s). Tout investissement comporte des risques de pertes. Pour plus d’infos, voyez nos mentions légales.

Si vous ne voulez rater aucun nouvel article, abonnez-vous à ma newsletter ci-dessous, likez ma page Facebook et suivez-moi sur Threads.