L'analyse fondamentale, webinar de Binckbank

Avant-hier, j'ai participé au Webinar de Binckbank intitulé "Analyse fondamentale", afin de vous faire partager mes impressions et vous donner mon avis sur ces formations. A 20h tapante, je me suis donc connecté au site web de Binckbank, via le programme "Adobe Connect", qui est nécessaire pour assister à la conférence.

Une fois la séance commencée, le formateur annonce qu'il s'agit d'un Webinar à destination d'un public possédant déjà "une certaine expérience des marchés financiers". Pour les néophytes, il existe des webinars plus adaptés.

Il enchaîne ensuite directement avec 2 citations de Warren Buffet en guise d'introduction :

Mieux vaut acheter une entreprise extraordinaire à un prix ordinaire qu'une entreprise ordinaire à un prix extraordinaire

Le prix est ce que vous payez, la valeur est ce que vous obtenez

Ces deux citations sont là pour illustrer l'importance de la différence entre le prix d'une action et la valeur d'une action. Ces deux paramètres sont totalement différents. Le conférencier nous annonce que le but du webinar est de bien comprendre la différence entre les deux.

Il commence par un rappel sur la notion "d'objectif de cours". Pour rappel, un objectif de cours est la valeur d'une action, émise par un analyste, sur base de l'analyse fondamentale qu'il a faite au préalable. C'est un nombre totalement subjectif, qui peut varier fortement d'analystes en analystes. Les prévisions de résultats des sociétés sont donc importantes car c'est elles qui vont créer des avis d'analystes différents.

Pour procéder à une analyse fondamentale, Binckbank préconise donc de s'intéresser aux points suivants :

- les chiffres annuels, les chiffres trimestriels et le bilan.

- l'évolution de ces chiffres (les prévisions)

- la comparaison avec les autres entreprises du même secteur

- les résultats liés aux saisons (les trimestriels)

- le contexte de l'entreprise !

1. la rentabilité

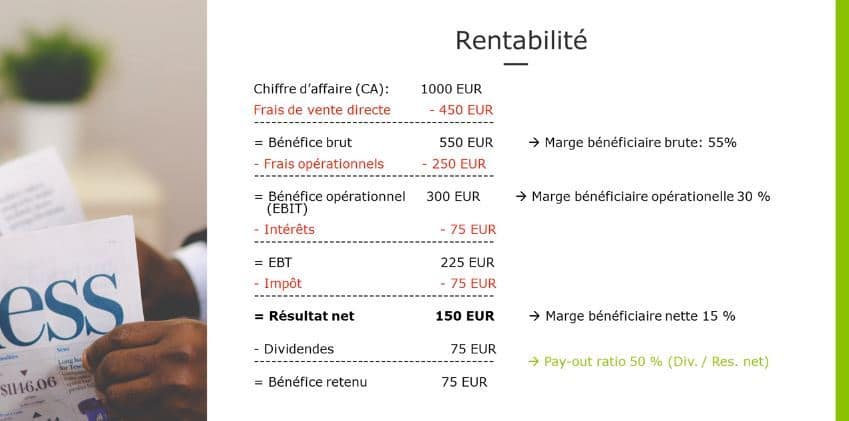

Le premier point abordé par le formateur est la rentabilité. Pour qu'une entreprise soit rentable, elle doit faire des bénéfices. Pour trouver les bénéfices, il part du chiffre d'affaire, c'est-à-dire le montant total de toutes les ventes sur une période donnée (par exemple 1 an). Ensuite, il soustrait tous les "frais de vente directe" de ce chiffre d'affaire. Les frais de vente directe sont par exemple le prix que l'entreprise a du payer pour acheter ses marchandises. Il obtient alors le bénéfice brut.

Exemple : le chiffre d'affaire est de 1000€. Les coûts et les frais de vente directe de la société sont de 450€. Le bénéfice brut est donc de 550€. La "marge bénéficiaire brute" est de 55%.

Il faudra ensuite soustraire les "frais opérationnels" (par exemple le paiement des salaires des employés) de ce bénéfice brut. Disons 250€. Nous obtiendrons alors le "bénéfice opérationnel" (ou EBIT - Earning Before Interest & Taxes), qui sera de 300€ (550€ - 250€). La "marge bénéfiaire opérationnelle" est donc de 30%. Cette marge bénéficiaire opérationnelle est très importante car, si elle varie, cela signifie que soit les coûts ont changés, soit le chiffre d'affaire a changé. On prête davantage attention à l'EBIT qu'au résultat après impôts simplement car les impôts peuvent varier selon le pays ou l'entreprise opère.

Dans l'exemple ci-dessus, la charge d'intérêts et d'impôts que l'entreprise doit payer est de 150€. Le "résultat net" est donc de 150€ (300€ - 150€). La "marge bénéficiaire nette" est donc de 15%. Il nous reste en effet 150€ sur les 1000€ de chiffre d'affaire.

Ensuite, l'entreprise peut décider de redistribuer une partie de son bénéfice à ses actionnaires. Dans l'exemple du Webinar, celle-ci distribue 75€ sur les 150€ de résultat net. Comme elle distribue la moitié de son dividende à ses actionnaires, le "pay out ratio" est de 50%.

Le formateur de Binckbank s'intéresse ensuite à 3 ratios importants :

- le ROE - Return on Equity (bénéfice net divisé par les capitaux propres). Plus il est élevé, mieux c'est. Le ROE est à comparer avec celui des autres entreprises du même secteur. Attention, beaucoup d'entreprises achètent leurs propres actions pour booster leur rentabilité et donc leur ROE.

- le ROA - Return on Assets (résultat net divisé par le total des actifs). C'est le total des actifs de l'entreprise.

- le PER - Price Earning Ratio (cours de bourse divisé par le bénéfice par action). Ratio que nous avons déjà vu en long et en large dans nos autres articles.

En outre, il ne faut pas s'intéresser uniquement au bénéfice, mais également au cashflow, qui sont les entrées et les sorties d'argent de la caisse de l'entreprise. Le bénéfice peut en effet être positif alors que le cashflow est négatif. Pour illustrer ce point, le formateur en revient alors à une citation de Warren Buffet :

Revenue is vanity, profit is sanity, but cash is king

2. Les trois méthodes de valorisation des entreprises

Le conférencier revient alors sur trois méthodes de valorisation très utilisées en analyse fondamentale :

- La valeur comptable : celle-ci est égale à tous les actifs de la société moins son passif. L'avantage de cette valorisation est qu'elle est très simple mais qu'elle ne prend pas en compte la croissance future de la société.

- La valeur marchande : on compare ici les entreprises similaires sur le marché. Le point négatif de cette valorisation est qu'il est parfois difficile de trouver des sociétés comparables.

- La valeur rendement : tient compte des performances futures de l'entreprise et des recettes prévues. L'inconvénient de cette méthode est que les prévisions ne sont pas toujours objectives.

3. l'analyse fondamentale disponible sur Binckbank

Dernier point de ce Webinar, le formateur s'attarde sur quelques rubriques disponibles sur la plateforme en ligne de Binckbank, à savoir les "actualités", "l'agenda", les "recommandations des analystes". Concernant l'analyse fondamentale en elle-même, celle-ci est disponible dans les onglets "analyse fondamentale", "chiffres clés" et "profil", onglets qu'on peut retrouver sur la page de descriptif d'une société.

Dans l'onglet "analyse fondamentale", on retrouve 4 autres onglets : "consensus", "publication de résultats", "révision des données" et "données financières". Au travers ces quatre onglets, on peut retrouver une bonne partie des données fondamentales des sociétés recherchées.

Le formateur clôture en donnant un exemple d'analyse fondamentale sur quatre sociétés du secteur des télécommunications, afin de les comparer : Telenet, Orange, KPN et Proximus.

En résumé, je dirais que Binckbank propose ici un très bon webinar, plutôt tourné vers les investisseurs intermédiaires. Le contenu est un peu trop élaboré pour les investisseurs débutants et pas assez fouillé pour les investisseurs confirmés. D'après les précédents Webinars auxquels j'ai participé, il n'y a pas souvent beaucoup de participants et c'est un tort : la séance d'informations est gratuite et de qualité.

Si vous ne voulez rater aucun nouvel article, abonnez-vous à ma newsletter ci-dessous, likez ma page Facebook et suivez-moi sur Threads.